| 实用经济学 |

| 企业经营失败案例 经济违法违规案例 不公平竞争案例 | 企业家 总经理 职业经理人 | 经济学家 管理专家 | 商学院 著名经济研究与咨询机构 著名经济媒体 | 创业与发展资金来源 | 创业基本知识 | 非常经济事件 | 非常经济现象 | 官员专家富豪牛人牛语录 | 关注行业 | 微观经济 | 中国宏观经济 | 日本经济 | “四小龙”经济 亚洲经济 | 美国经济 | 瑞士经济 | 瑞典经济 | 芬兰经济 | 挪威经济 | 丹麦经济 | 北欧经济 北欧模式 | 德国经济 | 英国经济 | 法国经济 | 意大利经济 | 荷兰经济 | 以色列经济 | 俄罗斯经济 | 中东经济 | 拉丁美洲经济 | 非洲经济 | 世界经济 | 海外华人华侨 |

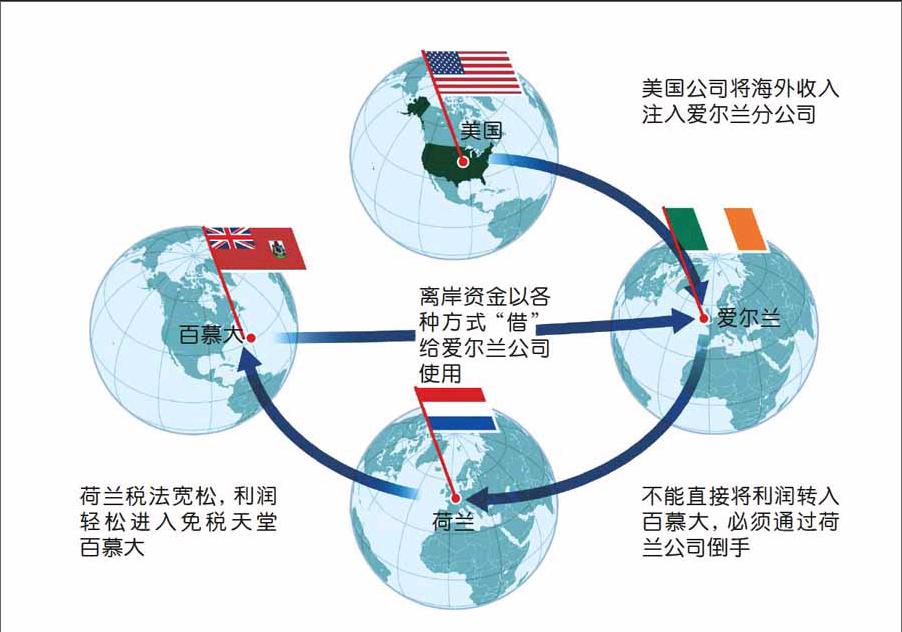

| 跨国公司的避税天堂 |

|

客家经济网 2016 年 7 月 8 日 13 时 13 分 19 秒 来源: 参考网 2016-6-28 9:50:56 |

|

律师事务所抖出的秘密

2016年4月3日,全球上百家权威媒体突然统一播发了一条重大新闻:中美洲巴拿马一家神秘的律师事务所多达2.6TB的数据被泄露出来,这些数据中的文件数量超过了1100万份,其中包括了480万封电子邮件、200多万个PDF文档。 |

|