| 客商研究 |

| 客家商人的思想观念与行为方式 | 客家商人的爱国爱乡观念与行为 | 客家商人的经营管理之道 | 客家商人失败案例 | 与客家商人有关的法律案例 | 客家商人的家庭教育、二代与后代 | 客商与潮商、广府商人、闽南商人、苏商、浙商、鲁商、徽商、晋商的比较研究 | 客家商人研究综述 |

| 无条件过会!1200亿芯片巨头闻泰科技就是一部“借壳+并购”大戏 |

|

客家经济网 2020 年 6 月 16 日 13 时 32 分 6 秒 来源: 新浪财经 2020-6-14 17:01:00 |

|

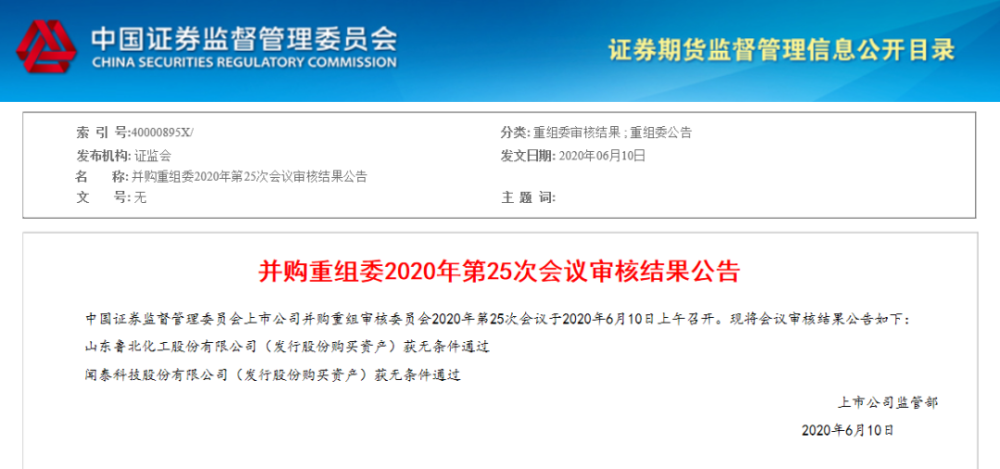

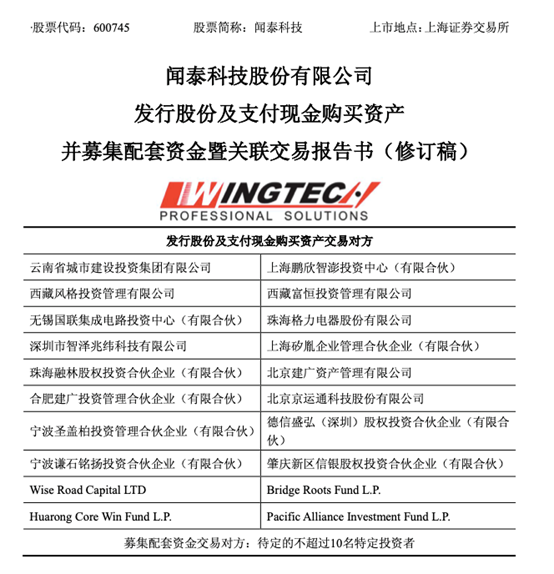

原标题:无条件过会!1200亿芯片巨头闻泰科技(116.170, 7.46, 6.86%)就是一部“借壳+并购”大戏 来源:环球老虎财经 作者|高禾投资研究中心 来源|高禾投资(ID:GHICapital) 6月10日晚间,据证监会官网披露的并购重组委2020年第25次会议审核结果公告显示,闻泰科技(600745.SH)发行股份购买资产获无条件通过。

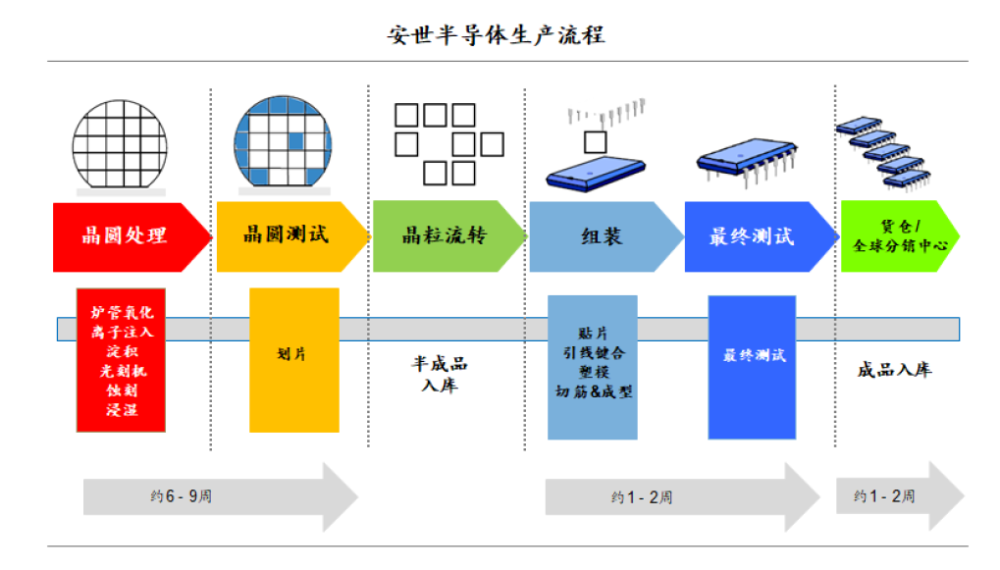

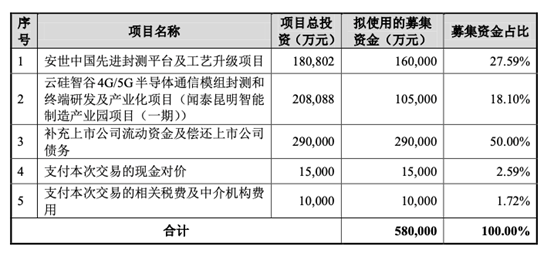

来源:证监会官网 本次并购顺利完成的话,闻泰科技将实现对安世半导体近100%的股份控制。 要知道,闻泰通讯自2016年成功“曲线借壳”中茵股份上市后,公司自此更名为“闻泰科技”,其主业主要从事手机ODM制造,为国内ODM第一大厂商。 在控股安世半导体后,短短不到一年时间,闻泰科技从200亿元不到的市值,成功步入千亿市值“俱乐部”,市值最高峰时曾超过1800亿元。 在我们研究闻泰科技收购过程发现,上市公司启动项目自有资金仅有17.05亿元,而却撬动338亿的“蛇吞象式”的天量并购交易? 短短几年的时间,市值翻N倍,高达1800亿,其为何能如此受到资本市场的追捧呢? 请看,今天的闻泰科技拟63.34亿元收购安世剩余股份并购案例分析报告 一、闻泰科技并购案例背景 (一)上市公司基本情况与历史沿革 闻泰科技是全球领先的通讯和半导体企业,上市公司的主营业务包括通讯和半导体两大业务板块,目前已经形成从芯片设计、晶圆制造、半导体封装测试到产业物联网、通讯终端、笔记本电脑、IoT、汽车电子产品研发制造于一体的庞大产业布局。 其中,通讯业务板块包括手机、平板、笔电、IoT、汽车电子等领域,服务的客户均为全球主流品牌,已经与90%以上的主流品牌建立合作关系并不断深化。研发中心分布在上海、无锡、深圳、西安,制造基地分布在嘉兴、无锡、印度和印尼,另外在美国、韩国、日本设立了创新中心。闻泰连续多年出货量在全球ODM(原始设计制造)行业中处于龙头地位。 在半导体业务板块中,闻泰科技旗下的安世半导体是全球知名的半导体IDM公司,是原飞利浦半导体标准产品事业部,有60多年半导体研发和制造经验,总部位于荷兰奈梅亨,晶圆制造工厂在德国汉堡和英国曼彻斯特,封装测试工厂位于中国东莞、菲律宾卡布尧和马来西亚芙蓉。客户超过2.5万个,产品种类超过1.5万种,每年新增700多种新产品,全部为车规级产品。安世半导体年产能超过1000亿颗,在与欧美半导体巨头的竞争中,安世在各个细分领域均处于全球领先。

来源:公司官网、高禾投资研究中心 根据各业务板块收入情况,通讯业务板块是上市公司总营收规模的绝对支柱,近三年来占比均在95%左右。 2019年闻泰科技成功并购半导体公司安世,成为半导体业务板块下主要资产。2019年半导体业务板块收入占总营收规模3.83%,未来上市公司半导体业务存在极大的发展空间。 来源:上市公司公告、高禾投资研究中心 闻泰科技成立于2006年12月,最初的主营业务为白牌手机(无品牌手机)的开发。联发科“TurnKey”方案的出台推动国内IDH公司(Independent Design House,主要负责手机主板制作的独立设计公司)进入发展的快车道。借助这一东风,闻泰科技迅速成为国内头部IDH公司,并积累了华为、中兴、TCL等关键客户。 2008年,闻泰科技在浙江嘉兴建造了第一个生产基地,成功实现了由IDH到ODM(Original Design Manufacturer,原始设计制造商,即为品牌客户提供产品设计制造的企业)的转型。相比于IDH业务,ODM除了制作主办外,还提供整个手机的ID设计与生产,因此此次转型实质上是追求垂直一体化生产,向产业链下游布局的结果。 2016年,闻泰科技成为国内最大的ODM厂商。2018年,闻泰科技全国出货量达到了第一名,共计出货9000万台。在成为ODM龙头企业后,同年闻泰科技又收购了全球领先的半导体OEM厂商安世,向半导体行业进军。 在此次收购安世剩余股份之前,拉萨经济技术开发区闻天下投资有限公司(简称“闻天下”)持有上市公司13.70%的股权,为公司控股股东。 闻泰科技实际控制人为张学政,其个人直接持有上市公司3.29%股权,通过100%持股的闻天下间接持有上市公司13.70%股权,合计控制上市公司16.99%的股权,是上市公司的实际控制人。

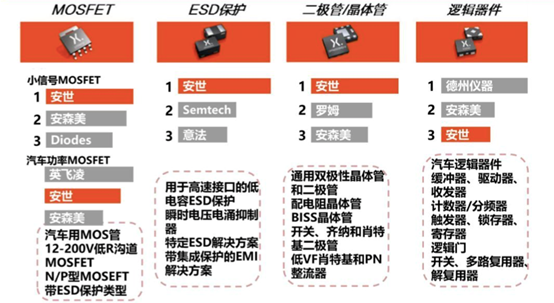

来源:上市公司公告、高禾投资研究中心 (二)收购动因 第一,实现向产业链上游延伸,打通产业链核心环节,推动国际化进程。 此次并购的标的资产安世集团是世界一流的半导体标准器件IDM厂商,处于产业链的上游。 安世集团拥有60多年的半导体行业专业经验,专注于分立器件、逻辑器件和MOSFET器件市场,三大业务均处于全球领先地位,是一家集设计、制造、封装测试为一体的半导体跨国公司。

来源:上市公司招股说明书、高禾投资研究中心 以半导体行业制造技术分类来看,安世集团产品主要涵盖集成电路中的逻辑器件,以及包含二级性晶体管和二极管、ESD保护器件、MOSFET器件在内的分立器件两大类。

来源:上市公司公告、高禾投资研究中心 按照生产过程来看,半导体产业链包含芯片设计、制造和封装测试环节。因此安世集团涵盖整个半导体产业链,其中后两个环节支撑着上游半导体材料、设备、软件服务的发展。 安世集团客户包括中游制造商、下游电子品牌客户,如博世、华为、苹果、三星、华硕、戴尔、惠普等知名公司。

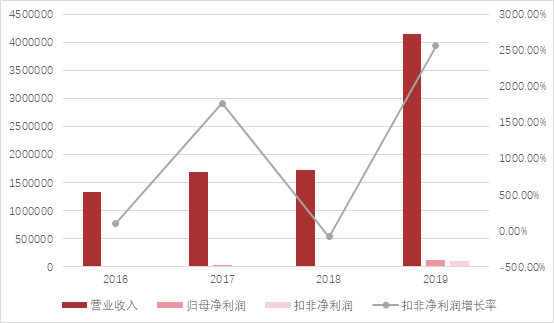

来源:上市公司公告、高禾投资研究中心 闻泰科技处于产业链中游,为全球主流电子品牌客户提供智能硬件的研发设计和智能制造服务,上游主要供应商包括半导体在内的电子元器件共有上,下游客户包括华为、小米、联想、中国移动、华硕、LG等知名厂商。 因此闻泰科技与安世集团处于产业链上下游,此前取得安世集团控制权使得上市公司可向产业链上游延伸,打通产业链核心环节,实现主要元期间的自主可控,有助于上市公司构建全产业链生态平台规划的快速落地。此次收购安世剩余股份可进一步强化对安世集团的控制力,从而充分整合现有资源,进一步提升安世集团的综合竞争力和创新能力,提升上市公司在全国通讯和半导体行业的影响力。 另外,对于收购安世集团的目的,闻泰科技董事长张学政也曾回应称“中国品牌的崛起,得益于中国手机产业链的崛起,绝大部分都国产化了,唯有半导体的国产化没做到。包括大规模集成电路,晶圆制造,还有封测水平与国际都存在差距,特别是模拟电路短板大,这也是闻泰科技未来的攻克方向。”通过收购安世集团实现半导体的国产化,提升国内半导体产业链水平,是闻泰科技推动产业链国际化的重要一步。 第二,把握车联网、5G等新兴市场发展机遇,深化双方在业务、技术、产品等领域整合。 作为国内移动通讯终端设备ODM龙头,闻泰科技成为5G商用加速推广的背景下最直接的收益厂商之一。5G的商用化正逐步推动通信基础设施及终端产业的全面升级,并带动上游消费电子行业和更上游的半导体行业的增长。 此前购买安世集团控制权的重大资产重组完成后,上市公司已经形成从芯片设计、晶圆制造、半导体封装测试到产业物联网、通讯终端、笔记本电脑、IoT、汽车电子产品研发制造于一体的产业布局。 重组完成后,闻泰科技已逐步开展对安世集团的整合,发挥协调效应,包括业务与客户资源、技术方面等多领域。通过此次收购剩余少数股权有助于上市公司深化和安世集团在现有业务、人员、财务、机构等方面的整合,尤其是在产业链方面的整合,如借助上市公司在车载通讯系统应用和芯片级系统解决方案领域的深刻理解和经验积累,并基于安世集团提供的元器件产品和优质的封测技术为车场提供符合标准的车载电子系统的模组模块类产品,从而更好地把握车联网、5G等新兴市场的发展机遇。 二、收购过程 (一)闻泰科技借壳中茵股份上市 2015年,闻泰科技借壳中茵股份“曲线上市”,成为A股第一家ODM行业上市公司。如今市值已经飙升至千亿,而回顾借壳中茵股份当时的闻泰科技只不过是个小百亿市值的ODM公司,四年多来如此快速的增长令人咋舌。 2015年,闻泰通讯为了绕过监管原则问题,谋求上市,采取了曲线上市的方法,即由上市公司中茵股份先后通过定增、置产置换的方式逐步实现对闻泰通讯100%的收购。 2015年12月,中茵股份以18.26亿元收购了闻泰通讯51%的股份。同时,闻泰通讯控股股东还作出业绩承诺,2015年至2017年实现的净利润将分别不低于2.1亿元、3.2亿元和4.5亿元。此后闻泰通讯在此期间完成的净利润分别为2.17亿元、3.27亿元、5.19亿元,圆满地完成了业绩承诺。 2016年,中茵股份通过资产置换,将闻泰通讯49%的股权置入上市公司。同年,上市公司的控制权发生变更,控股股东由苏州中茵集团有限公司变更为闻泰科技如今的控股股东闻天下,闻泰通讯创始人张学政也随即通过增持股份成为了中茵集团的实际控制人,并担任上市公司董事长、总裁职务。 2017年,上市公司的名称由中茵股份变更为闻泰科技,这也标志着历经两年,闻泰科技终于成功实现了上市。 (二)并购半导体OEM厂商安世 闻泰科技是国内ODM的第一梯队供应商,2017年公司在手机ODM领域出货量排名第一,业绩增长明显,当年实现扣非净利润2.32亿元,同比增幅高达1771.55%。但在2018年,闻泰科技却经历了一个明显的滑坡,当年实现营业收入173.35亿元,同比增幅仅2.48%,出现明显下滑;实现归母净利润6101.93万元,同比下降82.47%。其主要原因在于上游手机关键部件的成本增加,同时在手机行业品牌行业集中度提升,下游的议价能力增强,致使闻泰科技等产业链中游企业利润空间缩小,从而造成上市公司净利润的大幅缩减。

来源:wind、高禾投资研究中心 在这种境况之下,闻泰科技选择了收购安世半导体,从而增强对上游成本的控制。 2019年3月22日,闻泰科技发布公告,拟通过发行股份及支付现金的方式实现对目标公司安世集团的间接控制。

客家经济网版权及免责声明: |

|